Por: Douglass Ross

Mientras la Junta de la Reserva Federal se reúne esta semana para probablemente aumentar la tasa de descuento otro 0,25 %, un sol rojo está saliendo en el horizonte fiscal de Estados Unidos. Una bomba de relojería financiera está en marcha. La inflación se está acelerando en aproximadamente el 5%, aunque se ha alejado de los máximos del año pasado.

El problema es que los costos relacionados con la energía afectan en gran medida la inflación general de los precios de los bienes de los estadounidenses. Se ha estimado que los aumentos en el costo de la energía traducen el 50% de sus movimientos ascendentes en aumentos de precios reales para los consumidores minoristas. Teniendo en cuenta esos hechos, estamos viendo precios del petróleo que han aumentado más del 20% en los últimos 30 días. Este aumento indicaría aproximadamente otra tasa de inflación del 10% por ciento para el consumidor estadounidense.

El otro punto que nos gustaría plantear es que la deuda nacional se financiará en función de las tasas determinadas por el Banco de la Reserva Federal. Actualmente, las tasas a corto plazo superan el 5 %, y el Banco de la Reserva Federal ha indicado que las tasas están altas y se mantendrán así para combatir la inflación furiosa que ha tenido lugar desde que la administración Biden asumió la gestión de la economía.

El año pasado, el interés pagado por la deuda nacional fue de aproximadamente $325 mil millones. Este pago equivalía a aproximadamente una tasa de interés del 1,5 % sobre la deuda nacional de aproximadamente $25 billones.1 Es necesaria alguna explicación, ya que somos conscientes de que la deuda real publicada en las noticias supera los $32 billones. El hecho es que casi $ 7 mil millones en poder del Banco de la Reserva Federal no tienen intereses pagados sobre la deuda. Este hecho poco conocido es fundamental. Aplaca la cantidad rápidamente creciente que debe pagarse por la deuda nacional estadounidense. La tendencia, sin embargo, no es buena.

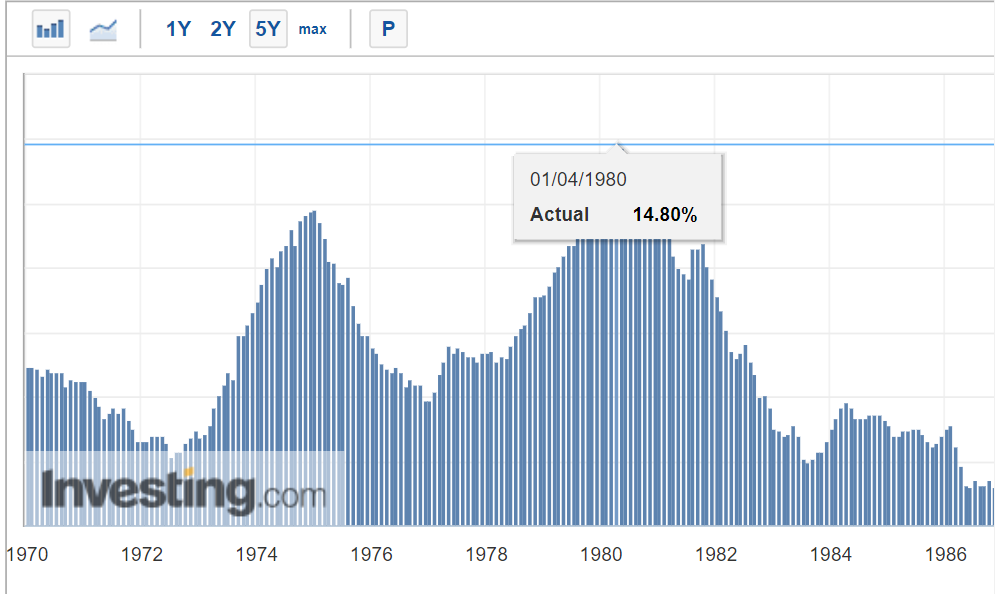

El gráfico anterior muestra la trayectoria de la inflación en la década de 1970 y la larga y dolorosa recuperación que tuvo lugar después de que el presidente Ronald Reagan llegara a la Casa Blanca en 1981. Si el gráfico es similar al actual, la caída de la inflación a fines de 1976 estaría correlacionada. Si ese es el caso, nos espera un viaje perverso, con una inflación aún más alta que en 2024.

Si la inflación sigue siendo alta, lo que parece ser una probabilidad cada vez mayor, la tasa a la que deben refinanciarse los bonos que vencen sobre la deuda nacional aumentará desde una tasa baja del 1,5 % hasta la tasa del 5 %, lo que significaría un aumento de aproximadamente el 300 % y el monto pagado. Así que esa cifra de $325 mil millones ahora pasará a más de un billón de dólares. Superará la partida más sobredimensionada del presupuesto federal, la Defensa Nacional, por cientos de miles de millones de dólares.

Esta deuda anulará todos los esfuerzos por reducir el déficit federal y esencialmente hará que la meta de un presupuesto equilibrado sea imposible. Más de $2 billones de notas del Tesoro vencen entre ahora y finales de 2023, con un aumento promedio en las tasas de interés del 100 %, o más de $40 mil millones más de dólares de los contribuyentes estadounidenses ganados con tanto esfuerzo por año. Casi $ 5 billones en letras del Tesoro están por vencer, y todos volverán a salir a tasas más altas.

En lugar de disminuir su balance de deuda del Tesoro, la Reserva Federal aumentó su deuda en $800 mil millones en el último año. Esta compra de bonos está apuntalando artificialmente la deuda nacional, ya que el interés de la Fed es un lavado para el balance de los bonos del Tesoro. El Tesoro no paga intereses por esa deuda. También estimula la economía al aumentar la oferta monetaria, lo que aumenta la inflación y hace que haya más dinero persiguiendo muy pocos bienes.

El mercado de valores espera que las tasas de interés bajen muy pronto y probablemente a más tardar en 2024. Los inversores capitalistas no ven que la inflación nos acompañará durante mucho tiempo. Esta falta de previsión podría ser un mal augurio para las inversiones de capital a medida que finalizamos 2023 y entramos en 2024. Siempre se recomienda precaución para el inversor minorista, entonces, ¿por qué no disfrutar de las letras del Tesoro a corto plazo que pagan más del 5%? Estas son las inversiones de menor riesgo que los inversores regulares pueden encontrar.